I. Introduction

Les ratios de liquidité sont des indicateurs clés dans l’analyse financière, permettant d’évaluer la capacité d’une entreprise à honorer ses dettes à court terme.

Ils sont essentiels pour les investisseurs, les analystes et les dirigeants pour évaluer la solvabilité et la gestion des risques d’une entreprise.

Dans ce contexte, les ratios de liquidité occupent une place prépondérante dans l’évaluation de la santé financière d’une entreprise, en complément des ratios financiers classiques.

A. Contexte et importance des ratios de liquidité

Les ratios de liquidité sont essentiels dans l’analyse financière d’une entreprise, car ils permettent d’évaluer sa capacité à répondre à ses engagements financiers à court terme.

Ces indicateurs sont particulièrement importants dans un contexte économique volatile, où les entreprises doivent être en mesure de faire face à des difficultés financières imprévues.

En effet, une liquidité insuffisante peut entraîner des difficultés de trésorerie, voire même la faillite de l’entreprise.

Les ratios de liquidité permettent donc aux analystes et aux dirigeants d’évaluer la solvabilité de l’entreprise et de prendre des décisions éclairées en matière de gestion des risques.

De plus, ces ratios sont souvent utilisés en conjonction avec d’autres indicateurs, tels que les ratios d’endettement et le flux de trésorerie, pour obtenir une vision globale de la situation financière de l’entreprise.

B. Objectif de l’article

L’objectif de cet article est de présenter les ratios de liquidité, leurs définitions, leurs formules de calcul et leurs interprétations.

Nous allons également examiner les caractéristiques de ces indicateurs, leurs avantages et leurs limites, ainsi que leurs applications pratiques dans l’analyse financière.

En fin de compte, cet article vise à fournir aux lecteurs une compréhension solide des ratios de liquidité, leur permettant de mieux évaluer la solvabilité et la valeur nette comptable d’une entreprise.

Nous allons également montrer comment les ratios de liquidité peuvent être utilisés en conjonction avec d’autres indicateurs, tels que les ratios financiers et la valeur ajoutée économique, pour obtenir une vision globale de la situation financière d’une entreprise.

Cet article s’adresse aux étudiants, aux professionnels de la finance et à tous ceux qui cherchent à améliorer leurs compétences en matière d’analyse financière.

II. Définition et concept de liquidité

La liquidité représente la capacité d’une entreprise à convertir rapidement ses actifs en cash flow pour honorer ses dettes et obligations à court terme.

Elle mesure la facilité avec laquelle une entreprise peut mobiliser ses ressources pour répondre à ses engagements financiers.

A. Définition de la liquidité

La liquidité est définie comme la capacité d’une entreprise à convertir rapidement ses actifs en flux de trésorerie pour honorer ses dettes et obligations à court terme.

Cette notion est essentielle pour les entreprises, car elle leur permet de faire face à leurs engagements financiers et de maintenir leur solvabilité.

En d’autres termes, la liquidité mesure la facilité avec laquelle une entreprise peut mobiliser ses ressources pour répondre à ses besoins de trésorerie, tout en maintenant une situation financière saine.

Une entreprise liquide est ainsi en mesure de payer ses dettes à échéance, tout en maintenant une marge de sécurité pour faire face aux aléas du marché.

B. Importance de la liquidité dans l’analyse financière

La liquidité joue un rôle crucial dans l’analyse financière, car elle permet d’évaluer la capacité d’une entreprise à générer des flux de trésorerie nécessaires pour honorer ses dettes et obligations.

Une liquidité suffisante garantit que l’entreprise peut répondre à ses besoins de financement et maintenir sa solvabilité, réduisant ainsi le risque d’endettement.

Les ratios de liquidité sont donc des outils essentiels pour les analystes et les investisseurs, qui permettent d’évaluer la santé financière d’une entreprise et de prendre des décisions éclairées.

De plus, la liquidité est un facteur clé dans la détermination de la valeur nette comptable et de la valeur ajoutée économique d’une entreprise.

III. Les différents ratios de liquidité

Cette section présente les différents types de ratios de liquidité, notamment le ratio de liquidité courante, le ratio de liquidité rapide et le ratio de liquidité absolue.

A. Ratio de liquidité courante

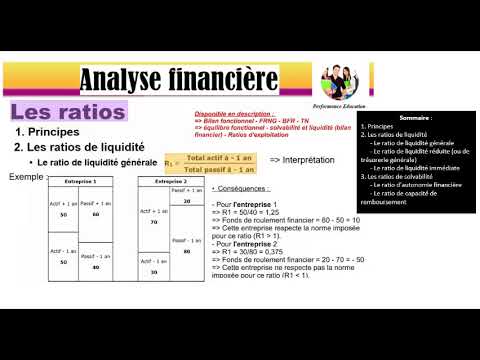

Le ratio de liquidité courante, également appelé ratio de liquidité générale, est un indicateur qui mesure la capacité d’une entreprise à payer ses dettes à court terme.

Il est calculé en divisant l’actif circulant par le passif circulant, ce qui permet d’obtenir une valeur qui représente le nombre de fois que l’entreprise peut payer ses dettes à court terme.

Un ratio de liquidité courante supérieur à 1 indique que l’entreprise a suffisamment d’actifs liquides pour payer ses dettes à court terme, tandis qu’un ratio inférieur à 1 suggère des difficultés de paiement.

Ce ratio est particulièrement utile pour les entreprises qui ont des besoins de cash flow importants ou qui ont des dettes à court terme élevées.

B. Ratio de liquidité rapide

Le ratio de liquidité rapide, également appelé ratio d’acid-test, est un indicateur plus restrictif que le ratio de liquidité courante.

Il est calculé en divisant l’actif circulant rapidement réalisable (argent, créances, etc.) par le passif circulant.

Ce ratio exclut les stocks et les autres actifs qui nécessitent du temps pour être convertis en argent.

Un ratio de liquidité rapide supérieur à 1 indique que l’entreprise a suffisamment d’actifs liquides pour payer rapidement ses dettes à court terme.

Ce ratio est particulièrement utile pour les entreprises qui ont des besoins de flux de trésorerie importants ou qui ont des dettes à court terme élevées.

C. Ratio de liquidité absolue

Le ratio de liquidité absolue, également appelé ratio de trésorerie, est un indicateur qui mesure la capacité de l’entreprise à payer ses dettes à court terme uniquement avec son argent et ses équivalents de trésorerie.

Il est calculé en divisant la trésorerie et les équivalents de trésorerie par le passif circulant.

Ce ratio est considéré comme le plus restrictif des ratios de liquidité, car il ne prend en compte que les actifs les plus liquides.

Un ratio de liquidité absolue élevé indique que l’entreprise a une grande capacité à honorer ses dettes à court terme sans avoir à vendre des actifs.

Ce ratio est particulièrement utile pour les entreprises qui ont des besoins de cash flow importants ou qui ont des dettes à court terme élevées.

IV. Caractéristiques des ratios de liquidité

Les ratios de liquidité présentent certaines caractéristiques essentielles, notamment leur facilité de calcul, leur interprétation simple et leur capacité à évaluer la solvabilité à court terme;

Ils permettent également d’identifier les dysfonctionnements dans la gestion des risques et de prendre des décisions éclairées pour améliorer la valeur nette comptable et la valeur ajoutée économique.

A. Avantages des ratios de liquidité

Les ratios de liquidité offrent plusieurs avantages dans l’analyse financière. Ils permettent d’évaluer rapidement et facilement la capacité d’une entreprise à honorer ses dettes à court terme, ce qui est essentiel pour les investisseurs et les créanciers.

Ils fournissent également une vision claire de la gestion des risques et de la solvabilité de l’entreprise, permettant ainsi de prendre des décisions éclairées pour améliorer la valeur nette comptable et la valeur ajoutée économique.

De plus, les ratios de liquidité sont utiles pour identifier les opportunités d’amélioration de la cash flow et du flux de trésorerie, ce qui peut contribuer à réduire les ratios d’endettement et améliorer la ratio de dette.

B. Limites des ratios de liquidité

Malgré leur utilité, les ratios de liquidité présentent certaines limites. Ils ne tiennent pas compte de la qualité des actifs courants, ce qui peut entraîner une évaluation erronée de la liquidité.

De plus, les ratios de liquidité peuvent être influencés par des facteurs tels que la saisonnalité des ventes ou la gestion agressive des stocks, ce qui peut fausser l’image de la liquidité de l’entreprise.

Il est également important de noter que les ratios de liquidité ne prennent pas en compte les endettement à long terme, ce qui peut donner une fausse impression de sécurité financière.

Enfin, les ratios de liquidité doivent être interprétés avec prudence et en conjonction avec d’autres indicateurs financiers pour obtenir une vision complète de la situation financière de l’entreprise.

V. Exemples et applications des ratios de liquidité

Les ratios de liquidité sont utilisés dans divers domaines, notamment dans l’analyse financière, la gestion des risques et la planification stratégique pour évaluer la solvabilité et la santé financière des entreprises.

A. Étude de cas ⁚ analyse de la liquidité d’une entreprise

Prenons l’exemple d’une entreprise X, spécialisée dans la production de biens de consommation. Pour évaluer sa liquidité, nous allons calculer les ratios de liquidité courante et rapide.

Le ratio de liquidité courante est de 1٫5٫ ce qui signifie que l’entreprise dispose d’actifs courants suffisants pour couvrir ses dettes courantes. Le ratio de liquidité rapide est de 0٫8٫ indiquant que l’entreprise peut rapidement convertir ses actifs en cash pour payer ses dettes.

Ces résultats montrent que l’entreprise X a une bonne liquidité, mais qu’elle doit être prudente dans sa gestion des flux de trésorerie pour éviter tout problème de cash flow. Cette analyse permet aux dirigeants de l’entreprise de prendre des décisions éclairées pour améliorer sa situation financière.

B. Utilisation des ratios de liquidité dans la gestion des risques

Les ratios de liquidité jouent un rôle crucial dans la gestion des risques d’une entreprise. En effet, ils permettent d’identifier les risques liés à la solvabilité et à l’endettement.

Par exemple, un ratio de liquidité faible peut signaler un risque élevé de défaut de paiement, tandis qu’un ratio de liquidité élevé peut indiquer une capacité à absorber les chocs économiques.

En utilisant les ratios de liquidité, les entreprises peuvent élaborer des stratégies de gestion des risques plus efficaces, telles que la diversification des sources de financement ou la mise en place de réserves pour faire face aux périodes de crise.

VI. Conclusion

En résumé, les ratios de liquidité sont des outils essentiels pour évaluer la solvabilité et la gestion des risques d’une entreprise, permettant ainsi d’apprécier sa valeur nette comptable et sa valeur ajoutée économique.

A. Récapitulation des principaux points

Les ratios de liquidité sont des indicateurs financiers qui évaluent la capacité d’une entreprise à honorer ses dettes à court terme. Ils sont essentiels pour les investisseurs, les analystes et les dirigeants pour évaluer la solvabilité et la gestion des risques d’une entreprise.

Ils permettent d’apprécier la capacité de l’entreprise à générer un cash flow suffisant pour rembourser ses dettes et investir dans son développement.

Les ratios de liquidité comprennent le ratio de liquidité courante, le ratio de liquidité rapide et le ratio de liquidité absolue, chacun ayant ses spécificités et ses limites.

Une bonne compréhension de ces ratios est donc essentielle pour prendre des décisions éclairées en matière d’investissement ou de gestion d’entreprise.

B. Perspectives et avenir des ratios de liquidité

Les ratios de liquidité sont appelés à jouer un rôle encore plus important dans l’analyse financière à l’avenir, en raison de la complexité croissante des marchés financiers et des besoins accrus de transparence.

Ils devraient être combinés avec d’autres métriques, telles que la valeur nette comptable et la valeur ajoutée économique, pour offrir une vision plus complète de la santé financière d’une entreprise.

De plus, l’émergence de nouveaux outils d’analyse, tels que l’apprentissage automatique et l’intelligence artificielle, devrait améliorer la précision et la rapidité de calcul des ratios de liquidité.

Ces évolutions devraient contribuer à renforcer l’importance des ratios de liquidité dans la prise de décision économique.